決済サービスの“今”を整理しよう

StripeとSquare、それぞれの位置づけ

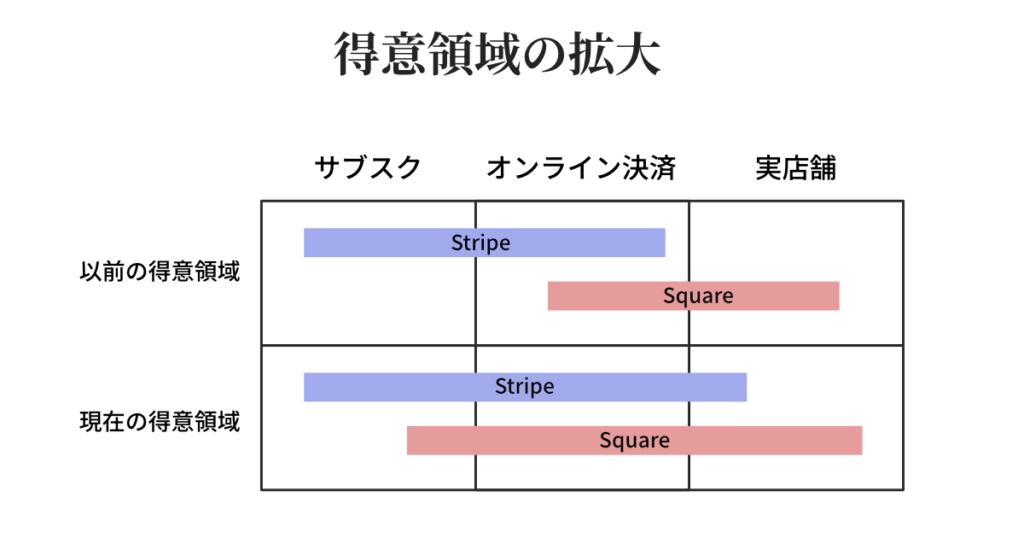

2025年現在、StripeとSquareは、いずれもオンライン・オフライン両対応の総合決済プラットフォームとして進化しています。かつては「Stripe=オンライン専用」「Square=実店舗専用」という明確な棲み分けがありましたが、近年では機能が大きく重なってきました。両者ともに個人事業主やスモールビジネスの課題を解決する実用的なサービスへと成長しています。

まず、Stripeはオンライン決済・サブスクリプション・API連携を中心に設計された、柔軟性の高い決済基盤です。エンジニアやデジタルビジネス向けの機能が充実しており、自社サイトや会員制サービス、SaaSなどに自然に組み込めます。特にWebhookやBilling、Customer Portalといった純正機能により、決済から顧客管理までの自動化が容易です。

次に、Squareは店舗向けのPOS決済・レジ・在庫管理を軸としながらも、近年ではオンラインストア構築・サブスク請求・API連携にも対応するなど、統合型プラットフォームへと進化しました。技術的な知識がなくても導入でき、サロンや小売業、サービス業などのリアル現場で導入が進んでいます。

つまり、Stripeは「オンラインの柔軟性と拡張性」、Squareは「実店舗の即戦力と統合性」が強みです。両者の差は“技術的自由度”と“運用のしやすさ”にあり、どちらも個人事業主が安心して使える水準に成熟しています。

StripeもSquareも領域を拡大中

近年のアップデートでは、両サービスともに互いの強みを取り込みつつ進化を続けています。まずStripeは、従来のオンライン特化型から一歩進み、Stripe Terminalを通じて実店舗でのカードリーダー決済に正式対応しました。これにより、オンラインとオフラインを同一アカウントで管理できるようになり、ビジネス全体の収益を統合的に把握できます。

一方でSquareも、これまで得意としていたPOSやレジ機能に加え、サブスクリプション決済とAPI連携を正式サポート。定期請求や会員制サービスにも対応できるようになりました。Square APIを使えば、外部アプリや予約システムとのデータ連携も可能です。

結果として、Stripeは「オンラインからオフラインへ」、Squareは「オフラインからオンラインへ」とそれぞれ領域を拡大しており、機能面ではほぼ並んでいます。現在の選択基準は「どちらができるか」ではなく、「どちらが自分の業態に自然に馴染むか」に移っています。

手数料・対応範囲・導入難度の最新比較

決済手数料・コスト構造(個人事業主視点)

StripeとSquareの料金体系はシンプルで、いずれも月額固定費は不要、決済1件ごとの手数料のみ発生します。以下に主要な決済方式の比較を示します(2025年10月時点)。

| 決済方法 | Stripe | Square |

|---|---|---|

| クレジットカード | 3.6%前後(Visa/Master/JCBなど) | 3.25〜3.95%(カード種別による) |

| サブスクリプション(月額課金) | 対応(Stripe Billingで自動課金) | 対応(Square請求書・APIで実現) |

| QRコード・タッチ決済 | 外部連携で対応可 | 標準対応(Squareリーダー利用) |

| POS・実店舗決済 | Stripe Terminal(一部対応) | 完全対応(Square POS/レジ端末) |

どちらも透明な料金体系で、初期費用・月額費用が不要な点は共通しています。Stripeは自動課金やオンライン販売を設計したい場合に強く、Squareは店舗導入や現場運用を重視する場合に最適です。

導入プロセスと技術要件の違い

導入のしやすさは、StripeとSquareの最も大きな違いの一つです。StripeはAPIとWebhookを中心に設計されており、開発者やWeb担当者が「自社の決済ロジックに組み込みたい」ときに最適です。ノーコードツールとの連携(Shopify、STORES、noteなど)も進化しており、開発スキルがなくても利用可能です。

Squareは、アプリをインストールしてアカウントを作成すれば、即日決済を開始できます。カードリーダーを接続するだけで、クレジットカード・電子マネー・タッチ決済を受け付けられます。請求書発行やサブスク設定も、管理画面からクリック操作で完結します。

まとめると、Stripeは「拡張性を重視した設計型導入」、Squareは「簡易性を重視した即時導入」。SquareがAPIを公開したことで、両者とも「ノーコードでも開発連携でも使える」という柔軟な環境が整いました。

対応チャネル・業種・グローバル展開の最新動向

Stripeは引き続きグローバル対応で強く、130か国以上での決済と複数通貨をサポートしています。オンライン講座やSaaS、クラウドツール事業など、国際展開を意識したビジネスでは最適です。

Squareは日本を含む主要国で利用でき、特に店舗・サロン・小売業に強みがあります。Square Onlineを使えば、店舗とネット販売を統合でき、リアルとデジタルの融合が容易です。海外展開はStripeほど広くありませんが、国内運営における利便性は非常に高いです。

両者とも「オンライン×実店舗」の垣根を越えたサービスへ進化しています。個人事業主にとっては、どちらを選んでも十分な機能がそろっており、「自分の業態と成長フェーズに合うかどうか」が判断の鍵になります。

個人事業主が用途別に見るべき観点

オンライン完結型ビジネス(講座・会員サイト)

オンラインで完結する事業──オンライン講座、会員制サイト、デジタル教材販売、SaaSなど──では、依然としてStripeが優位です。StripeはAPIを通じて柔軟に課金ロジックを設計できるほか、Stripe BillingやCustomer Portalによって継続課金や顧客のプラン変更を自動化できます。メール通知・返金・割引コード・トライアル期間などの細かい設定も可能で、拡張性と自動化の両立が魅力です。

Squareも近年はオンライン対応を強化しており、Square 請求書を使って月額課金サービスを提供することができます。さらに、Square APIによる外部アプリとの連携も進化しており、オンライン予約・販売・サブスクをひとつの仕組みとして管理できます。ただし、カスタマイズの自由度という点ではStripeに一歩譲る印象です。

まとめると、オンライン講座や会員制サイトなど「自動課金を設計して運用したい」場合はStripeが最適。一方で「すぐに請求を自動化したい」「ノーコードで継続課金を試したい」場合はSquareでも十分実用的です。どちらも月額料金は不要なので、まずは小規模にテスト導入してみると良いでしょう。

店舗・サロン・サービス業(POS・実店舗)

実店舗を構える個人事業主──美容サロン、飲食店、小売、整体、学習塾など──にとって、もっとも使いやすいのはSquareです。SquareはPOSレジ、カードリーダー、在庫・予約管理などを標準で備えており、ハードウェアとアプリが一体化した仕組みを提供しています。Square AppointmentsやSquare for Retailなど、業態ごとの専用アプリがあるのも特徴です。

一方で、Stripeも「Stripe Terminal」を通じて店舗決済をサポートしています。専用端末を導入すれば、オンライン決済と同じアカウントで店舗売上を処理でき、データを一元的に管理できます。ただし、国内ではまだ利用地域が限定されており、導入しやすさという点ではSquareに分があります。

Stripeは「Webから店舗に広げる」思想、Squareは「店舗からWebに広げる」思想。どちらもオンライン・オフライン統合を目指しており、選ぶ際は自分の主軸チャネルがどちらかで判断するとスムーズです。

補足:Squareは実店舗のPOS・在庫・決済を一体化できる点が強みです。導入手順や最新機能は公式ページで確認しておくと安心です。

ハイブリッド型(オンライン+実店舗)

近年は、オンライン販売と実店舗運営を組み合わせたハイブリッド型ビジネスも増えています。たとえば「店舗でサービスを提供しつつ、オンライン講座や定期配送を展開する」など。この場合、StripeとSquareの併用が最も現実的です。

Stripeをオンライン決済(予約金や定期課金)に、Squareを店舗決済(POS・物販)に使い分けることで、業務を分離しながら顧客体験を統一できます。両者の売上データはCSVやAPIで連携でき、freeeやMoney Forwardなどの会計ソフトを介せば自動で統合処理が可能です。

Stripeは「システム基盤としての柔軟性」、Squareは「現場での操作性」に優れており、両者を補完的に使うことで、顧客・決済・売上管理を統合できます。オンラインと店舗をまたぐビジネスでは、この「使い分け」が生産性を高めるカギとなります。

StripeとSquareを併用するという選択肢

両者を組み合わせるメリット/実務設計

StripeとSquareは、どちらかを排他的に選ぶよりも、両方を目的別に使い分ける方が合理的なケースが増えています。特に、オンライン販売と実店舗運営を併用している個人事業主にとっては、この「併用モデル」が最も実務的です。

たとえば、次のような構成が現場でよく採用されています。

- オンライン講座・会員サイトの定期課金:Stripe Billingで自動処理

- 店舗での施術・商品販売・対面決済:Square POSまたはSquare Appointmentsで即時決済

- 顧客データの一元管理:Stripe APIとSquare APIのデータをCRMに統合

- 会計処理:freeeやMoney Forwardに両者の売上を自動連携

Stripeは「柔軟なシステム基盤」としてオンライン課金を支え、Squareは「現場での操作性」として店舗の決済・顧客管理を担います。両者を役割分担させることで、データの重複や運用負担を抑えながら、オンラインとオフライン双方の収益を最大化できます。

また、Squareが提供するサブスク課金機能はシンプルで導入が容易、Stripeは複雑な課金モデル(分割・従量課金など)を設計できる柔軟性があります。事業の成長フェーズに合わせて、SquareからStripeへ、あるいはその逆へと段階的に運用を移行することも可能です。

実務上の注意点(データ管理・会計・多チャネル)

併用時にもっとも注意すべきは、データ管理と会計処理の整合性です。StripeとSquareはそれぞれ独自のデータ構造を持つため、売上情報や顧客情報を統合する仕組みを事前に整えておくことが重要です。とはいえ、どちらもAPI・CSVエクスポート・Zapier連携を提供しており、ノーコードで十分運用可能です。

以下のようなシンプルな自動化フローを構築すると、効率的な運用が可能です。

- StripeとSquareそれぞれの売上データをエクスポート

- スプレッドシート上で取引内容を自動仕分け・月次集計

- 会計ソフト(freee、Money Forwardなど)に連携して帳簿を自動生成

この仕組みを整えておけば、StripeとSquareどちらからの入金もスムーズに管理でき、顧客の購買履歴を一元的に把握できます。多チャネル運用でもミスが少なく、特に「店舗+オンライン講座」型のビジネスには最適です。

実務上のポイントは以下の2つです。

- 両サービスで共通の顧客ID(メールアドレス)を使うことで、データ照合を容易にする

- 会計ソフト側で「Stripe」「Square」などのタグを設定し、取引を自動分類する

この2点を押さえておけば、システムを分けても運用は分断されず、1人でも管理できるスケーラブルな決済環境を構築できます。

StripeやSquareを併用する場合は、会計ソフトと自動連携させることで日々の仕訳が格段に楽になります。

まとめ|最新機能を踏まえて、自分の事業モデルに合わせて選ぼう

2025年現在、StripeとSquareの機能差はかつてほど大きくありません。両者ともオンライン・店舗・サブスク・API連携に対応しており、違いは「設計思想」と「運用体験」にあります。

- Stripe:オンライン課金、API連携、グローバル展開に強い。自動化・拡張性を重視する人向け。

- Square:店舗決済、POS、在庫・予約管理に強い。直感的な運用とスピード導入を重視する人向け。

- 併用:オンライン+店舗のハイブリッド事業に最適。両者の得意領域を活かし、顧客体験を統合。

店舗やサロンを中心に運営している方は、POS・予約・決済をまとめて使えるSquareが最も導入しやすいでしょう。

どちらを選んでも失敗ではありません。重要なのは、「自分の事業モデル・顧客動線・運用体制に合うかどうか」です。まずは両方に無料登録して、実際の管理画面や決済フローを体感してみましょう。UIや設定の感触が、自社にとっての最適解を教えてくれます。

最後に、手数料・機能・対応範囲は随時更新されています。導入前には必ず各公式サイトで最新情報を確認し、安心して長く使える決済環境を整えてください。

あわせて読みたい:

Stripeが難しい人へ|Squareで簡単に始める決済入門

個人でも簡単!Stripeで月額サービスを始める方法【ノーコード対応】

Squareの導入手順|初期設定から決済開始まで

コメント